好康又傳家!散戶搶買這種美元保單

近年來美元利率一路走高,在「升息牌」號召下,散戶歸隊大肆搶進美元保單。今年前9月美元保單保費進帳,已占新契約保費4成,壽險市場的資產傳承保單,也主打美元利率變動型保單。壽險業者表示,美元利變保單宣告利率及預定利率都比台幣保單高,保單回饋的增值回饋分享金拿來「增購保額」效果,有機會比台幣來得好。

美元保單當道 占新契約四成

金管會保險局統計,累計今年前9月,美元新契約保費收入已達134.99億美元(約台幣4169.6億元),占今年前9月整體新契約保費1兆371.27億元的40.2%;代表國人每支出100元買保單,其中4成都花在買美元保單,包括為資產傳承買的保單在內。

傳承保單 關鍵在保本保值

購買壽險保單後,若被保險人過世,保單指定受益人多半是家屬,能領到一筆身故保險金。標榜可傳承資產的保單,特色在哪裡?

壽險業者說,傳承保單因為強調資產傳承,重點在讓資產「保值(保本之外,還不要變少)」,要比較的不是保單的IRR或者還本率,應觀察保單的保值指標,一是繳費期滿,保障額度會不會比較大;二是繳費期滿7至10年,保單解約金是否已大於所繳保費。

繳費三年後 保障額度變大

以國泰人壽一張強調可傳承資產的「尚美利」利變型美元終身壽險為例,50歲男性購買、保險金額66萬美元、繳費3年,折扣後3年總繳保費30萬3456美元。假設宣告利率每期都有3.40%,保戶繳完3年保費,第4保單周年度,保額升高至68.11萬美元;即保障額度變大。

其次,相同的投保案例,到第6保單年度末,「保單現金值(即解約金)及增值回饋金」加總已達31.86萬美元,超過總繳保費30.3萬美元;第10保單年度更高,加總達35.44萬美元。繳費期滿,保單解約金較大,這種設計是讓此時若有資金需求的保戶,可先拿回資金運用,保留彈性。

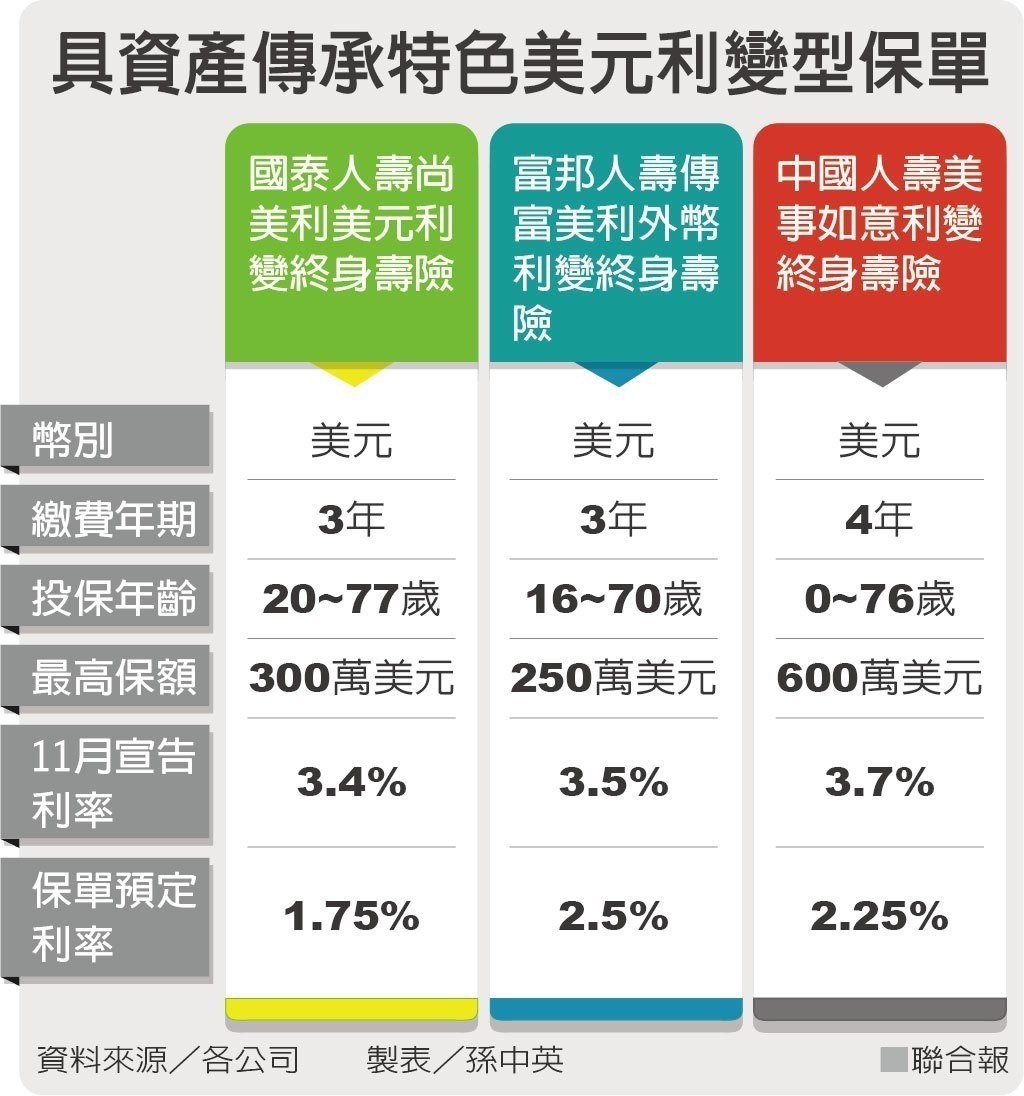

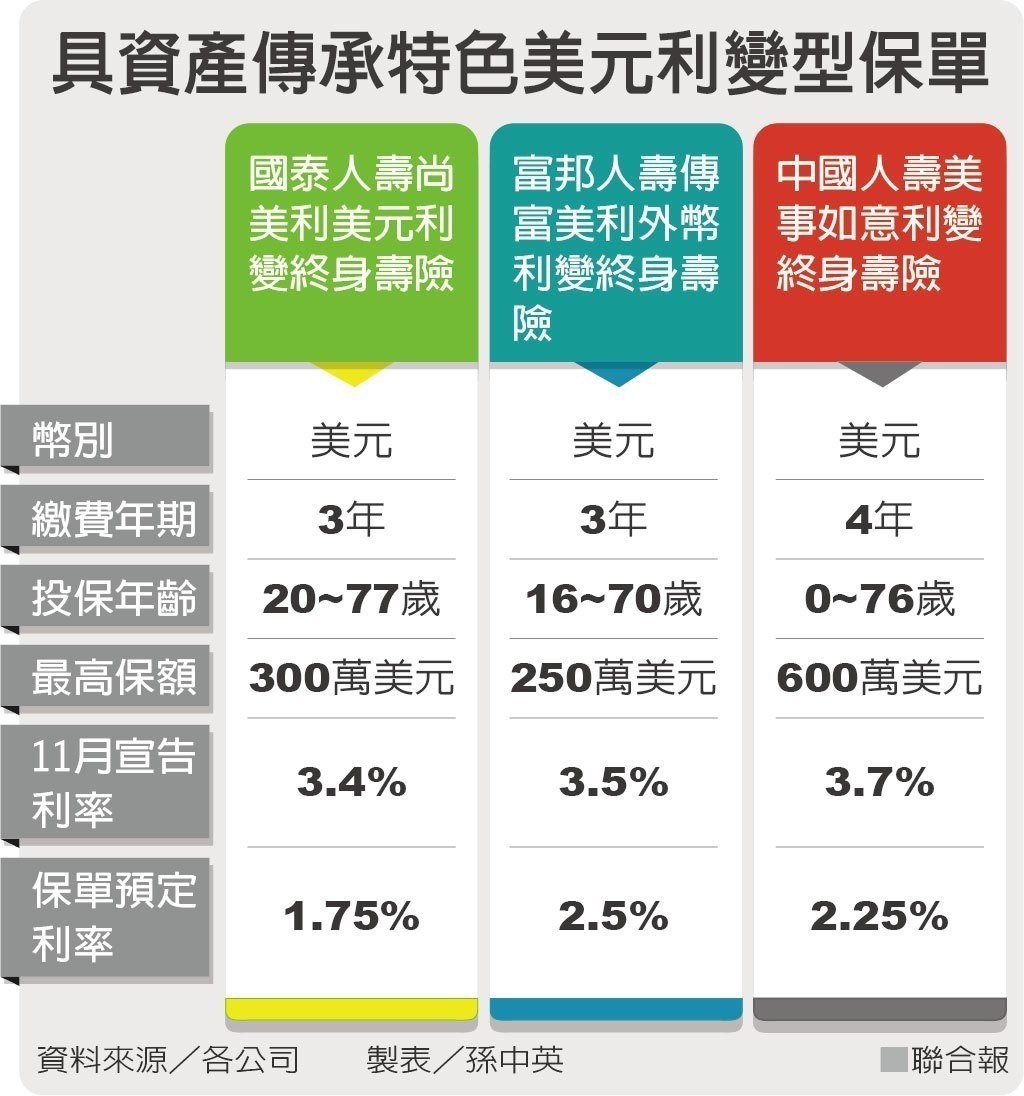

增值回饋分享金可「增購保額」

購買利變型保單,保單「宣告利率-預定利率」的差額,再乘以期末「保單價值準備金」,就是所謂的「增值回饋分享金」。目前美元利變壽險保單預定利率多在1.75%到2.25%左右,多數美元保單宣告利率都在3%以上,與保單預定利率之間,至少有1個百分點以上的差距;若美元利率一路向上,差額擴大,保戶可獲得的增值回饋分享金也有望跟著增加。

根據金管會規定,這筆增值回饋金,保戶有四種運用方式;一是抵繳應繳保費、二是以繳清保險方式「增購保額」、三是現金給付、四是儲存生息。若選擇拿回現金或儲存生息。保險局規定,都是自第7保單年度起才能開始給付,但增購保額或抵繳保險費,則是投保後隔年就可開始。

提高身故保障 有助財務傳承規畫

若想讓保單具傳承功效,壽險公司多鼓勵保戶利用這筆增值回饋分享金來「增購保額」。國泰人壽指出,增值回饋分享金若選擇「增購保額」,即可提高身故保障、即讓保額變大,有助於達成財務傳承規畫。

以國壽的尚美利保單來看,在前述的投保條件下(50歲男性買66萬美元保額),繳費3年後,保戶獲得的增值回饋分享金,已可增購保額2.1萬美元(約台幣65.3萬元)。

富邦人壽也有一張3年期繳的傳富美利利變壽險,若保戶50歲投保、保額110萬美元,假設宣告利率3.5%不變,每年增值回饋分享金都拿來購買增額繳清保額,累積3年總繳保費約50萬美元;但保戶90歲身故時,子女可領身故保險金約114萬美元。因為一路購買保額,也創造出「保障大於保費2倍」效果,除傳承資產,多餘資金還能拿來因應其他稅費開銷。

同條件同費率 美元保單比台幣好康

壽險業者說,在相同投保條件、費用率也一樣前提下,美元保單因為宣告利率較高,獲得的增值回饋分享金較多,能增購到的保額,約會比用台幣保單增購保額高出2成左右。

同條件同費率 美元保單比台幣好康

壽險業者說,在相同投保條件、費用率也一樣前提下,美元保單因為宣告利率較高,獲得的增值回饋分享金較多,能增購到的保額,約會比用台幣保單增購保額高出2成左右。另外,近期傳承資產保單多以3、4年繳費為主,中國人壽表示,可分期繳費,相對會比一次躉繳或2年繳費時間長,保費負擔相對不會那麼重,也適合快退休族的「屆退族」,或手上已有一筆資產者投保。