好險網邀請您成為我們的VIP

感謝您的評分,已獲得積分1點,可供活動贈品拉霸使用。

不只是富豪的煩惱 遺贈稅一次省逾百萬元秘招大公開

我們常在新聞上看到,某某富豪過世,貢獻國家數十億元的遺產稅,可觀的數字常成為街坊鄰居討論的議題。實際上遺贈稅不是只有富人的煩惱,普通家庭的長輩,想要對下一輩的愛或者是財產的規劃,都會面臨遺贈稅的問題,並且要繳交的稅可都是相當可觀,因此如何善用節稅方式和妥善規劃,就顯得相當重要。

保險節稅 短時間內大量購買是禁忌

資誠會計師事務所表示,自2017年5月起,遺產稅就採取三級累進稅率,為10%、15%、20%三級累進稅率,較過往的10%單一稅率大大增加;而遺產總額計算方式是,被繼承人死亡時,全部遺產加上死亡前二年內贈與配偶、各順序繼承人及各順序繼承人的配偶財產,再扣除配偶的剩餘財產請求權、各順序繼承人的扣除額等的遺產淨額後金額計算遺產稅。

▲遺產稅課稅級距與稅率。(製表/記者吳靜君、資料來源/資誠會計師事務所)

▲遺產稅免稅額、扣除額與各繼承者扣除額。(製表/記者吳靜君、資料來源/資誠會計師事務所)

課稅遺產淨額 = 遺產總額 - 免稅額 - 扣除額

應納遺產稅額 = 課稅遺產淨額 × 稅率(10%、15%、20 %)- 累進差額

安永會計師事務所會計師楊建華表示,遺產中除了配偶的剩餘財產請求權可以不予計稅外,可省稅的空間就相當有限。以夫妻剩餘財產分配請求權來說,假設丈夫過世,其在婚後取得的原有財產有1,000萬元,太太在婚後取得的原有財產有200萬元,那麼太太就可以取得400萬元的剩餘財產請求權,該400萬元列為被繼承人遺產的扣除額不予計稅。

合理的保險給付、死亡保障給付,並且指定受益人的話,並不會被計入遺產,課徵遺產稅,所以在節遺產稅方式中,購買保險是最常被運用的方式。不過會計師提醒,如果在死亡日前短時間、或者被繼承人生病期間購買大量的保險,就會引起國稅局的懷疑而被稽查與補稅。

生前規劃贈與 比遺產更有省稅空間

由於遺產稅節省空間相當有限,依此被繼承人生前的財產移轉規劃、透過贈與的方式,讓資產可以順利交給下一代,且省稅的方式、空間也較為多元。資誠會計師事務所表示,若考慮免稅額220萬元進去的話,每年贈與2720萬元以下,適用的稅率在10%以下,比起一大筆遺產被課高額稅率,更具省稅的空間。

▲贈與稅級距與贈與稅稅率。(製表/記者吳靜君、資料來源/會計師事務所)

▲贈與規劃與遺產規劃的差異。(圖/資誠提供)

首先來看贈與的對象,一般來說夫妻相互贈與、贈與配偶就不論多少,都沒有贈與稅的問題;但是考慮財產轉移給下一代就要考慮贈與的標的,和贈與的時間。有些家族也會直接傳承給有能力接班的第3代,或者祖父母直接贈與給孫子,一來是提前接班規劃;或可以減少贈與次數(例如祖父給父親、父親再給小孩就要課2次稅);以及父母可以趁子女結婚時,多100萬元的免稅額,父母就有640萬元的免稅額可以運用贈與給自己的子女。

不動產贈與要考慮房地合一 稅一差就是百萬元

接著各種不同的標的包含現金、不動產、股票等,而現金就是依照現行的贈與稅規範來,省稅空間最為有限。由於不動產的贈與是依據公告現值來計算贈與稅,比起市價來說就便宜許多,例如市價是5億元的房子,公告現值是1億元的話,就會以1億元來課稅,確實比現金直接贈與來得話算。

但楊建華提醒,由於現在房地合一上路,如果受贈的子女將短時間內房子賣出,所扣除的成本就是依據「公告現值」來計算,課稅所得就變得很高,甚至採取很高的稅率來課徵房地合一稅,因此民眾在贈與不動產時要仔細細算。

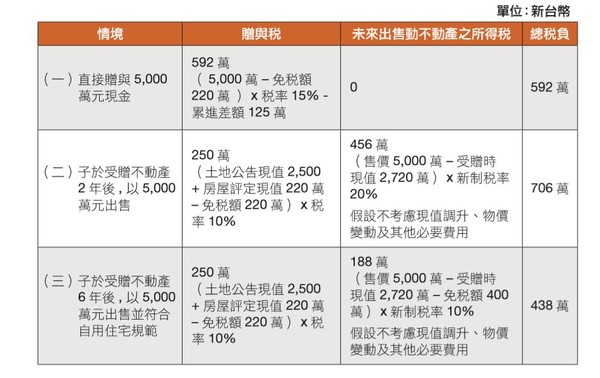

資誠會計師事務所舉例,某甲身價約6億元,因為考慮財產規劃和資產轉移,考慮以5,000萬元購入一筆不動產,並立刻贈與其獨子,土地公告現值以2,500萬元、房屋評定現值220萬元來計算。如果是直接送現金5,000萬元給獨子,要繳交贈與稅就是592萬元、但是如果將5,000萬元房子送給獨子,但是獨子在2年就把房子賣了,贈與稅與房地合一稅就要繳交706萬元、但如果獨子6年後才把房子賣掉就只要繳交438萬元。

▲房屋贈與案例說明。(圖/資誠會計師事務所提供)

股票贈與 贈送時間點、利用信託都是節稅方式

其次,民眾常用的節稅標的就是股票,通常民眾透過股票省稅的方式有兩種,一,趁股市低迷時,股價偏低時贈與,可贈與的股數就會變多,也是一種省稅的方式;另一種就是透過「本金自益、利息他益」信託,將利息贈與給下一代節稅。「本金自益、利息他益」信託,簡單來說就是本金還是父母的,但是利息可以轉贈子女,贈與的利息則是以郵政儲金的利率來計算,大約只有1%來,對於擁有大量股票者來說,假設當年企業表現佳、大量配息、殖利率高達6%的話,「本金自益、利息他益」信託就大大發揮了節稅效果。

楊建華提醒,「本金自益、利息他益」信託設立的時間點也很重要,如果父母、祖父母在董事會或公司宣布股利、股息後,或者是除權息日前設立信託,就會被懷疑刻意避稅,同樣也會被國稅局盯上。

會計師表示,民眾必須了解法規規範,懂得合理、合法的節稅規劃,並且提早並有條理的計劃與執行,可以省下的遺產稅、贈與稅就不只數百萬的稅款。

文章連結已複製!

您可將連結貼於社群軟體或以訊息發送給客戶。