金管會鬆綁保險業發債籌資規定後,台灣人壽、中國人壽、國泰人壽均宣布發行長期債券以充實資本,發行金額總計580億元;市場人士透露,三家業者近期均在市場詢價,台壽與中壽鎖定新台幣債券,國壽則是唯一同時發行新台幣與美元債券的業者,預估台壽將搶下「頭香」、首次發債規模上看百億。

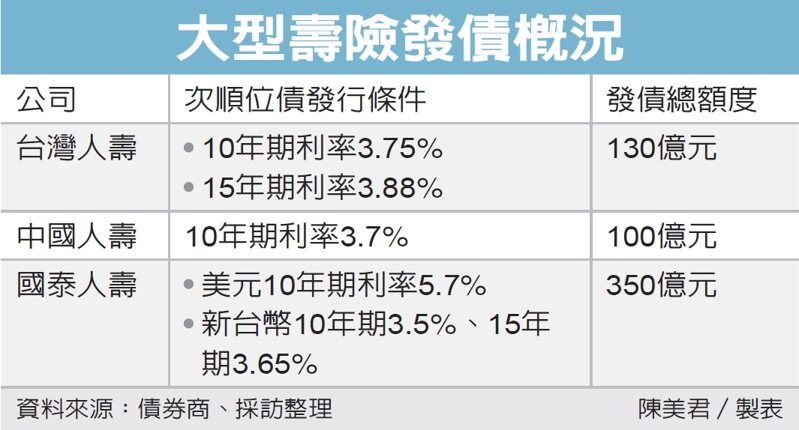

債券商主管指出,最早公告要發債的台壽,擬發行10年與15年兩種年期的新台幣次順位債券,利率分別為3.75%與3.88%,發債額度為130億元;中壽則是以10年期3.7%的利率水準在市場上詢價,發債額度100億元。

債券商主管透露,台壽董事會搶先在4月底通過發債額度130億元,預估近期將可順利拍板、首波發債金額將逾百億元以上,並可望搶下壽險業發行有到期日長期次順位債的「頭香」。

另外,中壽5月初經董事會決議,將發行上限100億元內的長期次順位債,目前並以10年期3.7%的利率在市場上詢價。

券商主管還說,國壽是目前唯一同時發行新台幣與美元次債的壽險業者,除計劃發行10年期的美元次順位債券、固定利率5.7%外,也研擬發行新台幣次債,分成10年與15年兩種年期,利率分別為3.5%與3.65%,發債額度以350億元為上限,可一次或分次發行。

據悉,國壽募集而來的資金可用於投資,其中利用美元投資海外資產,可規避匯率風險及避險成本。

券商主管表示,富邦人壽、新光人壽也有意要發行次債,不過具體的發債細節尚未出爐。

為協助業者接軌新清償能力指標ICS 2.0,金管會先前鬆綁壽險業發債規定,允許保險業者發行10年期以上、具到期日的次順位債,可算入第二類資本,發行額度由現行自有資本50%,放大為風險資本100%,發債額度增1.4倍。