好險網/新聞編輯中心

保德信出售價 上看100億元

消息人士透露,保德信國際人壽出售案已進入實地查核(D.D.)階段,買方目前有四組,料將形成雙龍搶珠。因不動產增值利益尚未計入公司淨值,加計買方競爭,此案聘金(成交價)估將上衝至新台幣100億元。

保德信人壽已經委託高盛證券擔任賣方的財務顧問,4月9日到5月14日為D.D.期間,6月1日為出價截止日。

為讓買方多了解新娘,高盛特地安排5月4日到5月11日期間,讓保德信團隊針對組織、IT、財務、商品等各種情況,向買方一對一簡報、面對面問答。

經濟日報提供

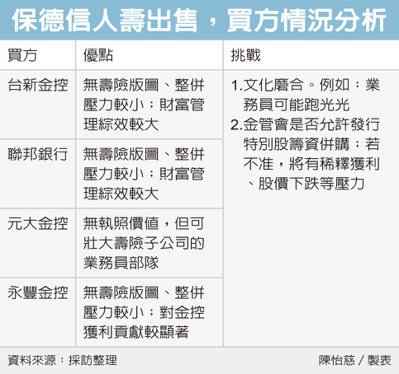

消息人士表示,四組買方包括:台新金控、聯邦銀行、元大金控、永豐金控,這四家都有能力增資併購保德信人壽,不過,考量「志在必得」程度,料將上演台新金控與聯邦銀行雙龍搶珠的戲碼。(爭娶保德信人壽 林鴻聯PK吳東亮)

保德信人壽是美國保德信金融集團在台灣的子公司,今年原應歡慶來台20年。它向來是國內壽險業銷售保障型商品的模範生,銷售通路以業務員為主,人員素質佳、經常是保經公司歡迎的跳槽對象。

美國保德信為了聚焦日本與高成長新興市場,持續出售韓國、台灣等地版圖,台灣保德信本次出售以去(2019)年12月底財報數字為基準,業務員將近700人、全公司將近1,000人,公司淨值90.21億元。

韓國保德信人壽最近才用19億美元、售價淨值比(P/B)約0.8倍賣給韓國的KB金融集團。

大型壽險公司主管表示,台灣保德信是老壽險公司,勢必有高預定利率保單的問題,台灣的利率比韓國低、中央銀行又在降息,加大其接軌IFRS 17的準備金缺口,光看這一部分,預估台灣保德信的賣相低於韓國,P/B約0.6到0.7倍。

不過,台灣保德信人壽有一塊豐厚的嫁妝,為外界所忽略。該公司不動產採成本法,不動產增值利益尚未反映到公司淨值。

以台北市南京東路總部大樓為例,2004年底時以不到28億元買入,目前身價倍增,住商不動產企研室經理徐佳馨昨天就說,「可以直接乘二」。

加計這部分及雙雄競爭,台灣保德信將有機會以P/B比大於1的數字,風光地出嫁。

新聞來源:https://udn.com/news/story/7239/4506643?from=udn_ch2cate6644sub7239_pulldownmenu_v2